Cresce l’interesse per le società con un profilo di gestione orientato alla responsabilità sociale. E’ l’investimento etico. Rispetto per l’ambiente ed attenzione per il sociale, dati alla mano, stanno diventando chiavi di successo anche per i portafogli.

Per entrare a far parte di uno dei vari indici sull’investimento socialmente responsabile, una società deve dimostrare di avere un approccio positivo verso le problematiche ambientali, sociali e di governance aziendale (ESG). Ne possono far parte società che producono tecnologia verde o che gestiscono con attenzione consumi ed impatto ambientale della produzione; oppure società che promuovono pratiche aziendali etiche e sostenibili.

Rimarranno sicuramente fuori da un indice etico società coinvolte nella produzione di alcol, tabacco, armi, giochi d’azzardo, pornografia, combustibili fossili ed energia nucleare.

Nella scelta etica gli investitori, specie gli istituzionali, vedono una maggiore capacità da parte delle società di adattarsi al futuro. Il caso più emblematico è quello relativo ai combustibili fossili. Le società che hanno già avviato una conversione alle energie rinnovabili potranno sfruttare un vantaggio competitivo importante nei prossimi decenni. Non è un caso che molti fondi pensione statunitensi (e sappiamo quanto i fondi pensione adottino logiche di lungo periodo) abbiano già effettuato un turnover in tale senso.

Ma l’investimento etico sta premiando anche in termini di performance. Abbiamo fatto un piccolo test. A Milano è possibile acquistare lo UBS ETF (LU) MSCI EMU Socially Responsible UCITS ETF (EUR) A-dis, un etf che investe replicando l’indice MSCI Europe & Middle East Socially Responsible (95% investito in zona Euro). Lo abbiamo comparato con due investimenti alternativi, sempre sull’Europa. Da un lato un etf che seleziona società ad alto dividendo (in blu), dall’altro un etf a bassa volatilità (rosso).

Sull’orizzonte temporale dei 5 anni, l’ETF etico ha battuta i concorrenti; e non di poco.

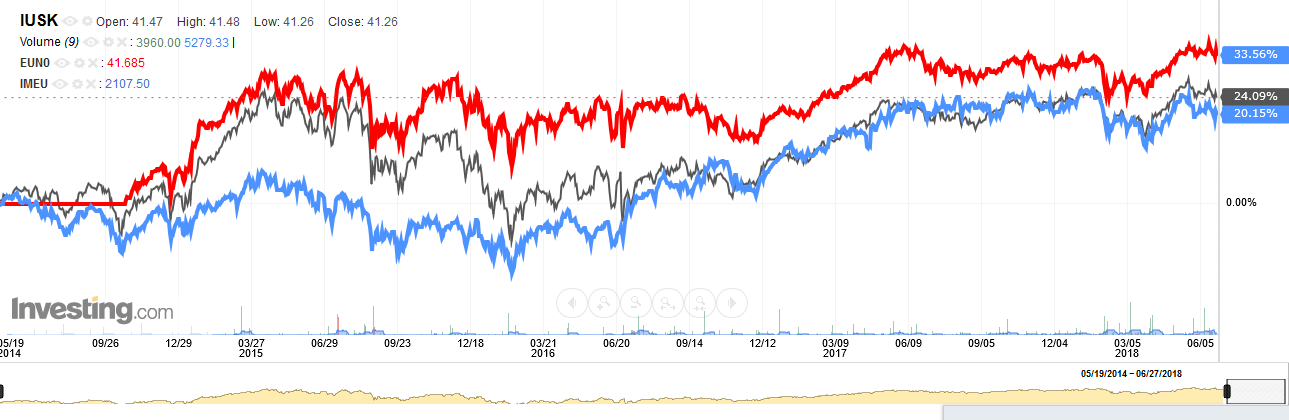

Altro Etf, l’iShares MSCI Europe SRI UCITS ETF, replica l’indice MSCI Europe SRI. Lo abbiamo confrontato con un ETF che investe nell’indice MSCI Europe Low Volatility (rosso) e con uno che replica l’MSCI Europa (celeste). Anche in questo caso la performance non si discosta molto dall’indice generale, anzi tende a sovraperformare.

Quali sono le controindicazioni? Attualmente la più grande di tutte è la dimensione degli indici. Basti pensare che MSCI SRI Europa conta 113 società contro le oltre 400 dell’indice “normale” MSCI Europa. Questo può significare meno diversificazione e maggiore volatilità (nell’esempio sopra riportato si nota come la scelta dell’etf Low Volatility sia premiante). Anche gli strumenti che investono in questo comparto soffrono di un sottodimensionamento che li rende, per il momento, ancora fragili. L’UBS, l’etf considerato nell’esempio precedente, ha un patrimonio di soli 638,32 Milioni di Euro; per fare un confronto, l’iShares MSCI Europe UCITS ETF EUR ha un patrimonio di 4341,13 Milioni di Euro. Il sottodimensionamento, se troppo prolungato, può portare alla chiusura dell’ETF.

Il trend sembra comunque far pensare ad un rafforzamento del comparto, la richiesta da parte degli investitori di maggiore attenzione per la sostenibilità della produzione sta innescando un processo globale di ripensamento dei sistemi produttivi. Le avanguardie di finanza etica sembrano assumere un ruolo da”lobbista”, provando ad influenzare sempre di più le scelte strategiche delle grandi società quotate.