Mai come in finanza è opportuno tirare periodicamente le somme di quanto accade sui mercati. Dal primo semestre del 2017 a fine giugno di quest’anno molte cose sembrano essere cambiate. Cosa aspettarsi nella seconda parte del 2018. Un occhio di riguardo lo meriteranno, senza dubbio, le trimestrali.

Al centro della scena, in queste ore, torna prepotentemente la tensione commerciale tra USA e Cina; ed i mercati azionari vanno in sofferenza. In realtà i dazi, assieme alla FED ed all’inflazione, sono state le principali cause di un andamento dei listini molto incerto sin dall’alba del 2018.

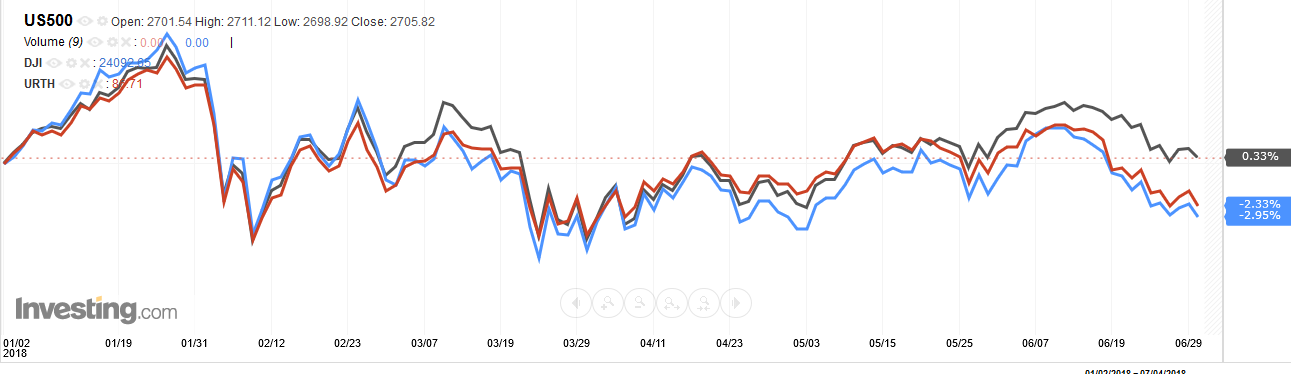

Nel primo semestre 2018 appena concluso lo S&P500 ha segnato un +0.37%, il DowJones è sceso del 2,95%, l’MSCI World ha segnato un -2,33%.

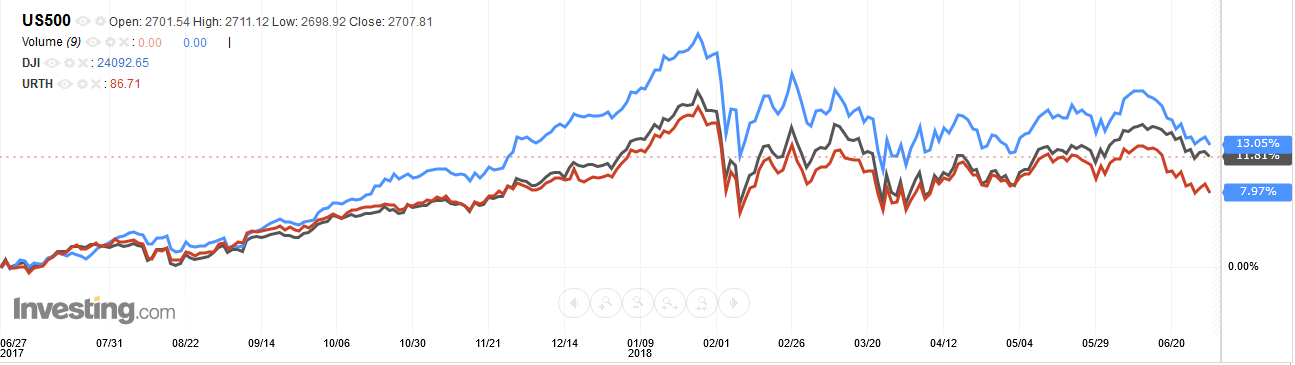

Dati ben diversi se li analizziamo rispetto alla fine di giugno 2017: da quella data l’S&P ha guadagnato il 13,5%, il Dow circa l’11% ed l’MSCI World il 7%.

L’andamento dei grafici degli ultimi mesi ci indica, inoltre, una sorta di lateralizzazione del movimento. Indicazioni utili per capire che forse stiamo davvero arrivando all’ultimo chilometro di questa maratona rialzista. Gli analisti, su questo punto, sembrano essere concordi. La lateralità del movimento ben rappresenta anche le due opposte forze che agiscono sui listini in questi giorni. Da un lato, negli USA, il mercato del lavoro e gli utili aziendali non sembrano dare segni di stanchezza (cosa che fa propendere per un secondo semestre sullo stesso stampo del primo), dall’altro lato la possibile quadrupla stretta della FED e le difficoltà delle altre economie mondiali (Europa e Cina).

Un balletto tra “tori” e “orsi” che ha avuto, come effetto immediato un ritorno sensibile della volatilità. Ogni singolo timore può, in tale situazione, diventare il detonatore per una correzione robusta dell’azionario. Gli investitori americani sembrano iniziare a percepire il pericolo. Una ricerca della BofA Merrill Lynch Global Research ha registrato nelle ultime settimane un aumento delle uscite dai fondi comuni azionari, quasi 25 miliardi di dollari sono usciti dall’azionario, un deflusso settimanale monstre a cui fa da contraltare un aumento degli acquisti sui treasury. Uno spostamento registrato anche da Morningstar, su base globale, da inizio anno ad oggi.

A livello di fondamentali, il campanello d’allarme scatterà solo con i primi profit warning. Le trimestrali, in questo senso, saranno una delle principali variabili da tenere in considerazione per capire quando, nel concreto, l’economia (quella USA in primis) avrà terminato la sua corsa all’espansione. Al momento l’onda lunga dei dati macro sembra continuare a sostenere gli utili anche se, lo abbiamo già ricordato, alcune grandi aziende hanno iniziato già dal primo trimestre a mettere le mani avanti.