Il 2020 si è aperto con una preoccupazione in più per gli investitori. La crisi tra USA e Iran, sfociata nell’operazione militare che ha portato alla morte del generale iraniano Soleimani, riporta al centro dell’attenzione il tema delle tensioni geopolitiche. Quali ripercussioni sui nostri investimenti? Controllare la volatilità nel breve termine mentre sul lungo periodo non si intravedono, al momento, grosse interferenze.

Salutato il 2019 con le speranze di una soluzione del negoziato tra USA e Cina, gli investitori sono tornati al lavoro nel nuovo anno con una preoccupazione in più: l’escalation della crisi tra USA e Iran. Non si può parlare di fulmine a ciel sereno, le avvisaglie dell’avvicinarsi di un punto di rottura si erano fatte sempre più frequenti negli ultimi mesi del vecchio anno; sicuramente, l’operazione che ha portato all’uccisione del generale iraniano Soleimani ha alzato, e di molto, l’asticella. L’Iran ha promesso una dura reazione e, notizia delle ultime ore, una prima risposta è giunta sotto forma di missili, caduti in un compound militare a ovest di Baghdad.

Una situazione complessa che ha naturalmente avuto ripercussioni anche sui mercati finanziari. Le tensioni geopolitiche, ricordano da Invesco, tendono ad essere uno dei principali driver dei mercati nel breve termine. Gli investitori guardano con preoccupazione a quelle che potrebbero essere le reazioni iraniane all’attentato del 2 gennaio scorso. I missili caduti poche ore fa sulla base di Ain al-Assad danno un primo indizio, ma gli analisti temono altri tipi di risposte: dall’attacco informatico ad aziende e istitizioni americane ad una strategia di tipo terroristico. L’incertezza sul tipo di risposta genera volatilità e quest’ultima ci accompagnerà per ancora diverse settimane.

Statisticamente, sottolinea ancora Brian Levitt di Invesco, a 12 mesi dallo scoppio di una crisi geopolitica i mercati hanno un ritorno positivo, segno che tali tipi di tensioni hanno un valore per gli investimenti nel breve termine ma poco influiscono sul lungo periodo.

In un’ottica di lungo periodo, quindi, per gli investitori le cose non cambiano molto. Conviene rimanere concentrati sul destino della crescita mondiale, sulle possibili nuove prospettive dell’accordo tra USA e Cina, sulla Brexit, sul rapporto tra USA ed Europa e sulla persistente bassa inflazione. Vale a dire sui grandi temi che abbiamo imparato a conoscere negli ultimi mesi.

Le cose potrebbero cambiare nel caso in cui la crisi venisse amplificata, incendiando altri campi di battaglia: Libia, Siria, Libano, Israele e Palestina. Qui la presenza sul terreno di altri importanti attori internazionali (Russia, Turchia, Francia per citare i più in vista) potrebbe complicare notevolmente il quadro e trasformare una crisi locale in qualcosa di più strutturato.

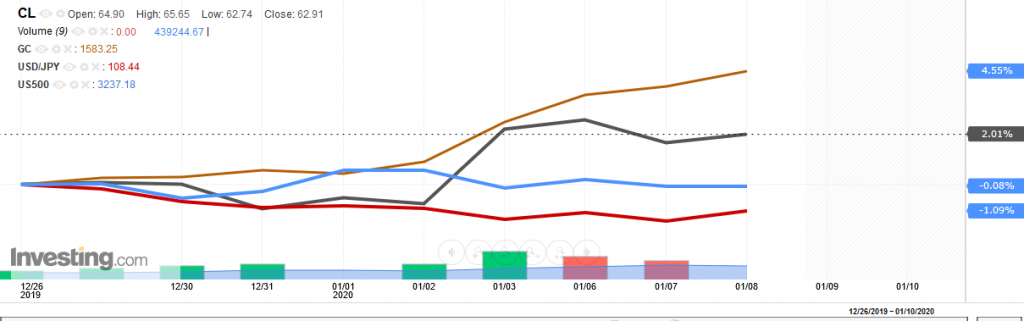

Come sempre, quando si parla di medio oriente, il principale vettore della crisi è il petrolio. Anche in questa occasione il suo prezzo ha segnato subito un repentino aumento (+4% il 3 gennaio scorso), tuttavia è bene ricordare che l’oro nero ha perso molta parte del suo potere “destabilizzante”. Da un lato gli USA sono diventati esportatori netti, raggiungendo di fatto l’indipendenza energetica, dall’altro la domanda globale di greggio risente della debole congiuntura delle grandi economie asiatiche e dell’Europa. Attualmente il prezzo del Brent si è portato attorno a quota 70 dollari al barile, secondo molti analisti solo il superamento di quota 80 può iniziare a creare problemi alle economie più esposte (Emergenti ed Europa su tutti). Un’impennata inflattiva spingerebbe le banche centrali ad intervenire, indebolendo la fragile congiuntura e mettendo a rischio i paesi ad alto debito. In questo scenario, a dire il vero poco probabile, il mercato azionario e quello delle obbligazioni High Yield sarebbero i più danneggiati.

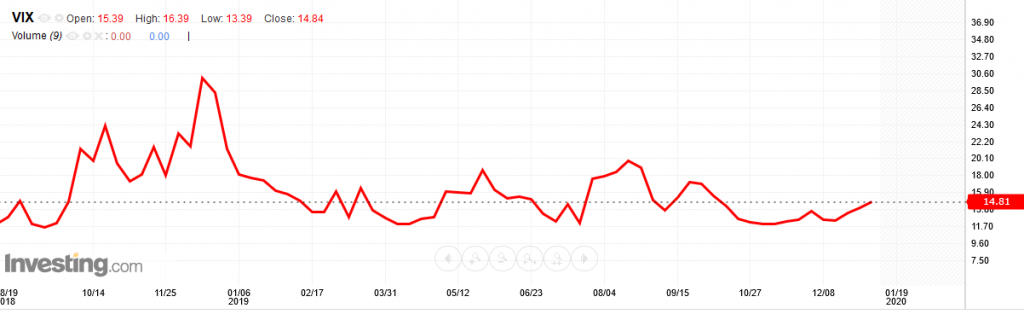

Tornando allo scenario più probabile, vale a dire una turbolenza sui mercati di breve periodo, l’obiettivo per ogni investitore deve essere quello di tenere a bada la volatilità. Le reazioni degli operatori sono state fino a qui abbastanza controllate, l’indice della paura – il famoso VIX – è rimasto ben al di sotto dei 20 punti. Con il petrolio salito del 4% all’indomani dell’attacco USA, si sono mossi gli asset considerati validi salvagenti in situazioni di questo tipo.

Nel breve periodo, a livello tattico, è quindi suggeribile aumentare l’esposizione su oro e yen. Alcuni analisti includono nel paniere degli “asset rifugio” anche il franco svizzero. Il tutto senza stravolgere l’impostazione di base che vede i mercati azionari, almeno per la prima parte del 2020, ancora ben intonati.

Foto di VladoZg