Le dinamiche dell’inflazione stanno modificando le aspettative degli investitori sui tassi di interesse. Il riflesso di questo fenomeno è il riaccendersi del dibattito attorno ai due principali stili di investimento. Insomma, è ancora Value vs Growth.

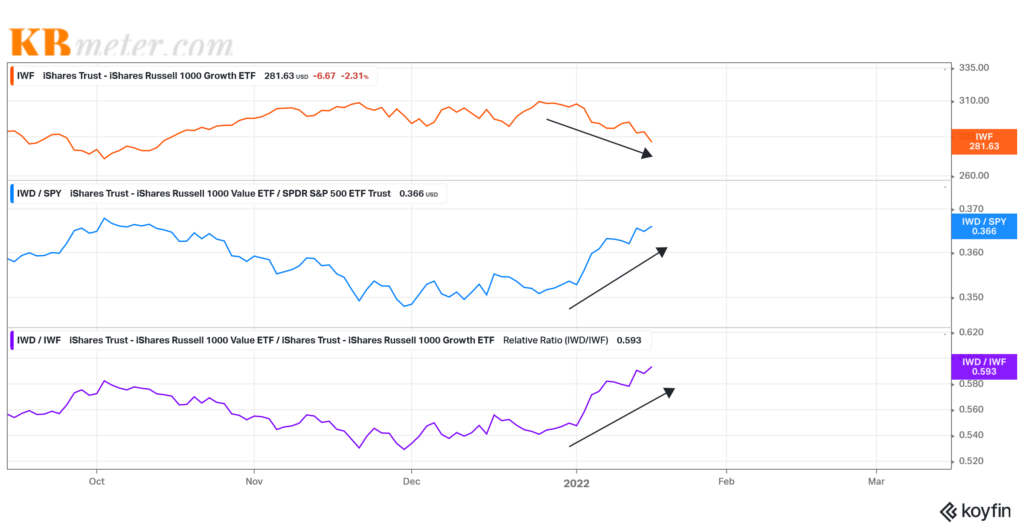

Il grafico riportato qui sopra mostra l’andamento negli ultimi 5 mesi di due indici: il Russell 1000 Growth (in arancione) ed il Russell 1000 Value (in azzurro). La terza linea riportata nel grafico, quella viola, disegna l’andamento del rapporto di forza relativa tra i due (precisamente il rapporto tra Russell 1000 Value e Russell 1000 Growth).

Le indicazioni sono piuttosto chiare. Il 2022 si è aperto con un forte recupero dello stile Value ed un’altrettanto pesante frenata di quello Growth. Si tratta della diretta conseguenza di un cambiamento di aspettative sul fronte dei tassi di interesse, a sua volta conseguenza della mutata dinamica dei prezzi al consumo, vale a dire l’inflazione.

Il meccanismo per il quale tutto questo succede, o almeno la base matematica del fenomeno, dipende dalla natura differente delle due tipologie di azioni e dalla definizione del prezzo di una azione come attualizzazione del flusso di profitti futuri di una società. Le società etichettate come Growth sono caratterizzate da una forte propensione all’investimento nel breve e dalla promessa di flussi di profitto crescenti e più consistenti nel futuro. Al contrario, le società Value presentano profitti stabili nel tempo.

Se consideriamo il prezzo di una azione come l’attualizzazione del flusso di profitti futuri, allora di fronte ad un’aspettativa di tassi di interesse in salita l’aspettativa sul valore attualizzato dei profitti delle società Growth diminuisce. E questo è quello che in queste settimane sta succedendo. Gli investitori non solo danno oramai per scontato un rialzo dei tassi di interesse per fronteggiare l’aumento dell’inflazione, ma negli ultimi giorni sembrano ritenere sempre più plausibile che questo rialzo possa essere più consistente di quanto si pensava in precedenza.

Tanto è bastato perchè si rinfocolasse nuovamente il dibattito. Value vs Growth. Il 2022 sarà l’anno della rivincita delle prime sulle seconde? Secondo Research Affiliates – e più modestamente anche secondo chi vi scrive – è ancora troppo presto per tirare conclusioni, ma la relazione tassi di interesse-azioni Growth non è smentibile. Se l’inflazione continuerà a salire, stracciando anche le residue speranze di transitorietà, allora sarà difficile arrestare il rialzo dei tassi di interesse a pochi “simbolici” punti base. E per le Value questo potrebbe dire rivincita.

Se vogliamo parlare di numeri e di prospettive, argomento da trattare con le pinze, allora possiamo riportare le valutazioni di Reseach Affiliates e di Vanguard. Sull’orizzonte temporale di 10 anni, la prima stima una performance nominale annua dell’8% per il Russell 1000 Value, del -4% per il Russell 1000 Growth. Per Vanguard le azioni value USA dovrebbero registrare un rendimento annuo medio del 4.1%, le growth dello 0.1%. Numeri non molto differenti sono stimati anche per altri mercati, come l’Europa e gli Emergenti.

Foto di gam-ol